2016年3月18日召开的国务院常务会议,明确了从2016年5月1日全面推开营业税改征增值税试点,将建筑业、房地产业、金融业、生活服务业纳入试点范围。

建筑业与房地产业适用于11%的增值税税率,金融业与生活服务业适用于6%的增值税税率。

拿建筑业举例,之前建筑业征收营业税税率为3%,现在改为征收税率11%的增值税。由于建筑等行业相对其他行业的运营模式和企业管理较为原始粗狂,内部财务制度不够完善,且行业内转包、分包盛行。在试点初期虚开增值税专用发票行为是国税部门稽查的重点对象。如果企业主还一如既往的按照以前思路来偷、逃税,被查获后不再是简单的行政处罚,还可能面临牢狱之灾。

【罪名比较】虚开增值税专用发票罪量刑较虚开普通发票罪重

《刑法》二百零五条第一款[虚开增值税专用发票罪]:“ 虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票的,处三年以下有期徒刑或者拘役,并处二万元以上二十万元以下罚金;虚开的税款数额较大或者有其他严重情节的,处三年以上十年以下有期徒刑,并处五万元以上五十万元以下罚金;虚开的税款数额巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑,并处五万元以上五十万元以下罚金或者没收财产。”

《刑法》第二百零五条之一第一款[虚开普通发票罪]:“虚开本法第二百零五条规定以外的其他发票,情节严重的,处二年以下有期徒刑、拘役或者管制,并处罚金;情节特别严重的,处二年以上七年以下有期徒刑,并处罚金。”

虽然《刑法》修正案(八)废除了虚开增值税专用发票罪死刑,但虚开增值税专用发票罪的量刑依然较重。并且虚开增值税发票罪入罪门槛低。根据《最高人民检察院、公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)》“第六十一条 虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票,虚开的税款数额在一万元以上或者致使国家税款被骗数额在五千元以上的,应予立案追诉。”

虚开普通发票罪立案标准相对较高。根据《最高人民检察院、公安部关于印发<最高人民检察院、公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)的补充规定>》:虚开刑法第二百零五条规定以外的其他发票,涉嫌下列情形之一的,应予立案追诉:(1)虚开发票一百份以上或者虚开金额累计在四十万元以上的;(2)虽未达到上述数额标准,但五年内因虚开发票行为受过行政处罚二次以上,又虚开发票的;(3)其他情节严重的情形。

“营改增”之前,相关行业购买虚开普通发票的行为被稽查,在实际操作中税务部门大多与偷、逃税的违法行为处理方式类似,只要补齐应缴纳的税款、缴纳滞纳金、罚款等,5年内只要不被稽查2次以上偷、逃税行为,均以行政违法处理。“营改增”之后,只要虚开增值税专用发票税款数额达到立案标准,则依法交由司法机关刑事立案侦查。

可见虚开增值税专用发票案,一经发现超过一万元虚开税款就构成本罪,而虚开普通发票案只要没有超过规定数额或数量,5年内还有2次“改过自新”的机会。

此外虚开增值税专用发票罪分三档刑:最低刑为拘役1个月,最高刑为无期徒刑;并处附加刑最低2万元罚金,最高为没收财产。虚开普通发票罪有两档刑:最低为管制刑,最高为有期徒刑7年;并处附加刑为罚金。

【单位犯罪】单位犯虚开增值税专用发票罪,对相关人员只处主刑不处罚金。

笔者曾办理一起虚开增值税专用发票二审上诉案。A公司因大量成本支出无法获取增值税专用发票,随即找到B公司。在没有真实交易情况下,要求B公司为其开具增值税专用发票用于抵扣税款,截至案发前共购买B公司开具的增值税专用发票4张,虚开票面数额为320余万元,并抵扣税款51万余元。该案属于最为常见的虚开增值税专用发票案,一审中A、B公司均被判处罚金,该公司负责人及B公司负责人均被处以10年有期徒刑,并处罚金。在二审期间因案件情况发生变化,A公司负责人改判为3年有期徒刑。

《刑法》第二百零五条第二款[虚开增值税专用发票罪]:“单位犯本条规定之罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,处三年以下有期徒刑或者拘役;虚开的税款数额较大或者有其他严重情节的,处三年以上十年以下有期徒刑;虚开的税款数额巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑。”

《刑法》第二百零五条之一第二款[虚开普通发票罪]:“单位犯前款罪的,对单位处罚金,并对直接责任人员和其他直接责任人员,依照前款的规定处罚”

相关行业企业主,大多数参与公司经营管理,系企业主管人员。如果所属企业构成虚开增值税专用发票的单位犯罪,除了公司要被判处罚金外,公司直接责任人和主管人员也会受到相应的刑事处罚。

但从条文分析,单位犯虚开增值税专用发票罪对于其直接责任人员和主管人员只处主刑,不处罚金和没收财产的附加刑。而单位犯虚开普通发票罪的对单位处罚金的同时还要对直接责任人员和其他责任人员要并处罚金。

【虚开定义】某些情况下,虚开行为不构成虚开增值税专用发票罪。

《刑法》二百零五条第三款:“虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票,是指有为他人虚开、为自己虚开、让他人为自己虚开、介绍他人虚开行为之一的”

增值税专用发票可以抵扣税款,建筑业、房地产业作为“营改增”的下游企业,在上游企业出具税率为17%的增值税专用发票后(如:汽柴油)抵扣了11%的税率,还有6%的差额,差额不用也浪费,因此也就衍生出对开、环开或者获取“税点”等情况,如果没有真实的交易记录,属于虚开增值税专用发票,虚开税款数额1万元以上的则构成犯罪。

由于部分行业之前未全面涉及增值税税种,不存在抵扣税款情况,还不属于虚开增值税专用发票高发行业,从2016年5月1日起,全面推行“营改增”之后,相关行业征税细则没有出台的情况下,在开具或收取增值税专用发票时应当规范和审慎。

某些情况下,客观上存在虚开增值税专用发票行为,但不构成虚开增值税专用发票罪。

1、居间交易情形。

A公司销售一批工业原材料,由自然人B支付货款,但增值税专用发票却开给了C公司。事发后由税务稽查部门调查查明,因C公司希望从A公司购买该原材料,由于该原材料供货紧张,因自然人B有一定社会资源,所以C公司找到自然人B,委托其向A公司购买该原材料。而且在B的协调下,A公司与C公司签订了购销合同,双方约定了相关权利义务,双方之间有真实交易,只是在支付货款环节由自然人B支付。该情况不属于虚开增值税专用发票情形。

2、垫付情况。

A公司向B公司销售一批工业原材料,双方签订了购销合同,A公司向B公司发货后,按照合同约定B公司应当支付相应对价。而实际是由C公司向A公司支付了合同约定对价,A公司向B公司开具了数份增值税专用发票。经国税稽查局调查认定,B、C公司的股东各有三人,系夫妻、父子、母子关系,且公司地址一致。两个公司之间经常有相互垫付资金的情况。在本案中,A、B两家公司交易是真实的,A公司收取货款的资金流与增值税发票显示不一致是由于B公司委托C公司代为支付对价的原因。A公司开具增值税专用发票的与实际交易情况一致,故不属于虚开增值税专用发票情形。

虚开增值税专用发票行为:为他人虚开、为自己虚开、让他人为自己虚开、介绍他人虚开行为之一的。大多数企业在“营改增”后,不熟悉税收法律法规,没有专业的财务人员和法务人员把关,虽然自己不为他人虚开增值税专用发票,但也有要求他人为自己虚开增值税专用发票的冲动,可能因此身陷囹圄。也有企业主本来事事小心,但由于货物、资金、账目上不能达到“三流一致”,在起草合同上没有写明相关情形——居间交易、垫付费用、债权转让等情况,被躺枪的情况也时有发生。具备专业知识的人士可以提供法律保障。

在此,笔者也希望相关部门在“营改增”之前加大对相关行业企业宣传力度。各企业主管也需要有防微杜渐的意识,以免人财两空。

建筑业与房地产业适用于11%的增值税税率,金融业与生活服务业适用于6%的增值税税率。

拿建筑业举例,之前建筑业征收营业税税率为3%,现在改为征收税率11%的增值税。由于建筑等行业相对其他行业的运营模式和企业管理较为原始粗狂,内部财务制度不够完善,且行业内转包、分包盛行。在试点初期虚开增值税专用发票行为是国税部门稽查的重点对象。如果企业主还一如既往的按照以前思路来偷、逃税,被查获后不再是简单的行政处罚,还可能面临牢狱之灾。

【罪名比较】虚开增值税专用发票罪量刑较虚开普通发票罪重

《刑法》二百零五条第一款[虚开增值税专用发票罪]:“ 虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票的,处三年以下有期徒刑或者拘役,并处二万元以上二十万元以下罚金;虚开的税款数额较大或者有其他严重情节的,处三年以上十年以下有期徒刑,并处五万元以上五十万元以下罚金;虚开的税款数额巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑,并处五万元以上五十万元以下罚金或者没收财产。”

《刑法》第二百零五条之一第一款[虚开普通发票罪]:“虚开本法第二百零五条规定以外的其他发票,情节严重的,处二年以下有期徒刑、拘役或者管制,并处罚金;情节特别严重的,处二年以上七年以下有期徒刑,并处罚金。”

虽然《刑法》修正案(八)废除了虚开增值税专用发票罪死刑,但虚开增值税专用发票罪的量刑依然较重。并且虚开增值税发票罪入罪门槛低。根据《最高人民检察院、公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)》“第六十一条 虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票,虚开的税款数额在一万元以上或者致使国家税款被骗数额在五千元以上的,应予立案追诉。”

虚开普通发票罪立案标准相对较高。根据《最高人民检察院、公安部关于印发<最高人民检察院、公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)的补充规定>》:虚开刑法第二百零五条规定以外的其他发票,涉嫌下列情形之一的,应予立案追诉:(1)虚开发票一百份以上或者虚开金额累计在四十万元以上的;(2)虽未达到上述数额标准,但五年内因虚开发票行为受过行政处罚二次以上,又虚开发票的;(3)其他情节严重的情形。

“营改增”之前,相关行业购买虚开普通发票的行为被稽查,在实际操作中税务部门大多与偷、逃税的违法行为处理方式类似,只要补齐应缴纳的税款、缴纳滞纳金、罚款等,5年内只要不被稽查2次以上偷、逃税行为,均以行政违法处理。“营改增”之后,只要虚开增值税专用发票税款数额达到立案标准,则依法交由司法机关刑事立案侦查。

可见虚开增值税专用发票案,一经发现超过一万元虚开税款就构成本罪,而虚开普通发票案只要没有超过规定数额或数量,5年内还有2次“改过自新”的机会。

此外虚开增值税专用发票罪分三档刑:最低刑为拘役1个月,最高刑为无期徒刑;并处附加刑最低2万元罚金,最高为没收财产。虚开普通发票罪有两档刑:最低为管制刑,最高为有期徒刑7年;并处附加刑为罚金。

【单位犯罪】单位犯虚开增值税专用发票罪,对相关人员只处主刑不处罚金。

笔者曾办理一起虚开增值税专用发票二审上诉案。A公司因大量成本支出无法获取增值税专用发票,随即找到B公司。在没有真实交易情况下,要求B公司为其开具增值税专用发票用于抵扣税款,截至案发前共购买B公司开具的增值税专用发票4张,虚开票面数额为320余万元,并抵扣税款51万余元。该案属于最为常见的虚开增值税专用发票案,一审中A、B公司均被判处罚金,该公司负责人及B公司负责人均被处以10年有期徒刑,并处罚金。在二审期间因案件情况发生变化,A公司负责人改判为3年有期徒刑。

《刑法》第二百零五条第二款[虚开增值税专用发票罪]:“单位犯本条规定之罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,处三年以下有期徒刑或者拘役;虚开的税款数额较大或者有其他严重情节的,处三年以上十年以下有期徒刑;虚开的税款数额巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑。”

《刑法》第二百零五条之一第二款[虚开普通发票罪]:“单位犯前款罪的,对单位处罚金,并对直接责任人员和其他直接责任人员,依照前款的规定处罚”

相关行业企业主,大多数参与公司经营管理,系企业主管人员。如果所属企业构成虚开增值税专用发票的单位犯罪,除了公司要被判处罚金外,公司直接责任人和主管人员也会受到相应的刑事处罚。

但从条文分析,单位犯虚开增值税专用发票罪对于其直接责任人员和主管人员只处主刑,不处罚金和没收财产的附加刑。而单位犯虚开普通发票罪的对单位处罚金的同时还要对直接责任人员和其他责任人员要并处罚金。

【虚开定义】某些情况下,虚开行为不构成虚开增值税专用发票罪。

《刑法》二百零五条第三款:“虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票,是指有为他人虚开、为自己虚开、让他人为自己虚开、介绍他人虚开行为之一的”

增值税专用发票可以抵扣税款,建筑业、房地产业作为“营改增”的下游企业,在上游企业出具税率为17%的增值税专用发票后(如:汽柴油)抵扣了11%的税率,还有6%的差额,差额不用也浪费,因此也就衍生出对开、环开或者获取“税点”等情况,如果没有真实的交易记录,属于虚开增值税专用发票,虚开税款数额1万元以上的则构成犯罪。

由于部分行业之前未全面涉及增值税税种,不存在抵扣税款情况,还不属于虚开增值税专用发票高发行业,从2016年5月1日起,全面推行“营改增”之后,相关行业征税细则没有出台的情况下,在开具或收取增值税专用发票时应当规范和审慎。

某些情况下,客观上存在虚开增值税专用发票行为,但不构成虚开增值税专用发票罪。

1、居间交易情形。

A公司销售一批工业原材料,由自然人B支付货款,但增值税专用发票却开给了C公司。事发后由税务稽查部门调查查明,因C公司希望从A公司购买该原材料,由于该原材料供货紧张,因自然人B有一定社会资源,所以C公司找到自然人B,委托其向A公司购买该原材料。而且在B的协调下,A公司与C公司签订了购销合同,双方约定了相关权利义务,双方之间有真实交易,只是在支付货款环节由自然人B支付。该情况不属于虚开增值税专用发票情形。

2、垫付情况。

A公司向B公司销售一批工业原材料,双方签订了购销合同,A公司向B公司发货后,按照合同约定B公司应当支付相应对价。而实际是由C公司向A公司支付了合同约定对价,A公司向B公司开具了数份增值税专用发票。经国税稽查局调查认定,B、C公司的股东各有三人,系夫妻、父子、母子关系,且公司地址一致。两个公司之间经常有相互垫付资金的情况。在本案中,A、B两家公司交易是真实的,A公司收取货款的资金流与增值税发票显示不一致是由于B公司委托C公司代为支付对价的原因。A公司开具增值税专用发票的与实际交易情况一致,故不属于虚开增值税专用发票情形。

虚开增值税专用发票行为:为他人虚开、为自己虚开、让他人为自己虚开、介绍他人虚开行为之一的。大多数企业在“营改增”后,不熟悉税收法律法规,没有专业的财务人员和法务人员把关,虽然自己不为他人虚开增值税专用发票,但也有要求他人为自己虚开增值税专用发票的冲动,可能因此身陷囹圄。也有企业主本来事事小心,但由于货物、资金、账目上不能达到“三流一致”,在起草合同上没有写明相关情形——居间交易、垫付费用、债权转让等情况,被躺枪的情况也时有发生。具备专业知识的人士可以提供法律保障。

在此,笔者也希望相关部门在“营改增”之前加大对相关行业企业宣传力度。各企业主管也需要有防微杜渐的意识,以免人财两空。

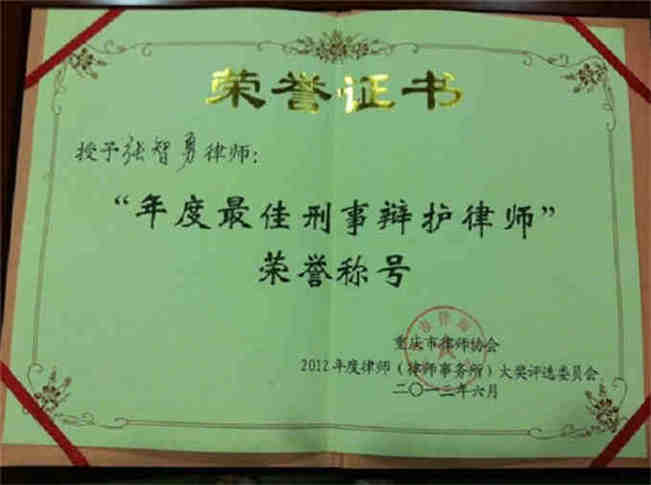

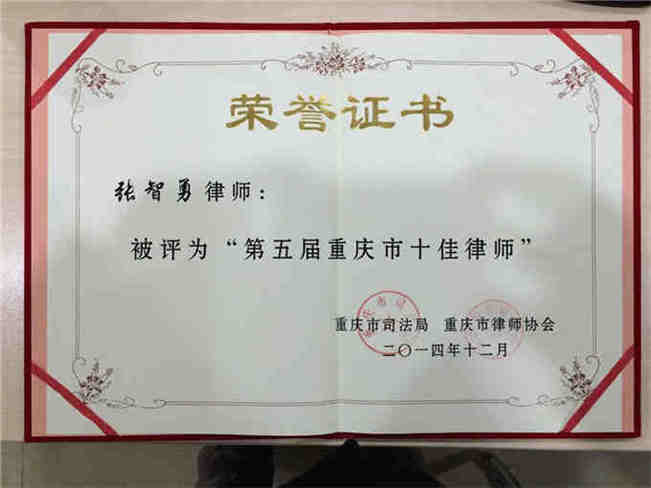

重庆智豪律师事务所是西南地区首家刑案专业化律师事务所,团队旗下汇聚了一大批知名刑事律师、法学专家、博士等人才为确保办案质量,智豪律师作为首家向社会公开承诺所承接刑事案件均由律师专业团队集体讨论,共同制定团队辩护代理方案——“集体智慧、团队资源”,结合刑事领域积累的广泛深厚的社会关系资源及刑事辩护的实战经验,“为生命辩护、为自由呐喊”。

免责声明

本网未注明“稿件来源:重庆智豪律师事务所”的文/图等稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如其他媒体、网站或个人从本网下载使用,必须保留本网注明的“稿件来源”,并自负版权等法律责任。如擅自篡改为“稿件来源:重庆智豪律师事务所”,本网将依法追究责任。如对稿件内容有疑议,请及时与我们联系。 如本网转载稿涉及版权等权利问题,请相关权利人根据网站上的联系方式在两周内速来电、来函与智豪团队联系,本网承诺会及时处理。