如何认定本罪的主体争议

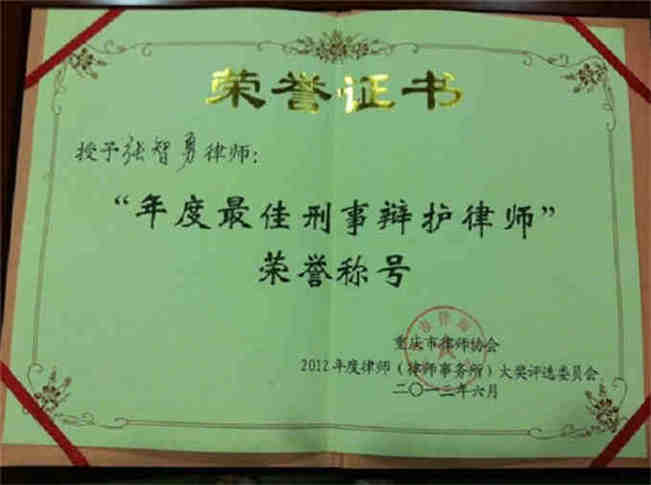

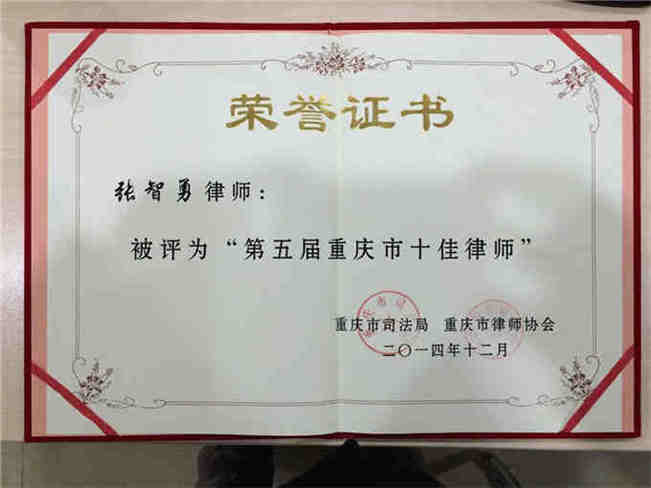

- 重庆智豪律师事务所

- 2018-01-24

非法出售增值税专用发票罪的主体存在争议与疑难的是,有权出售增值税发票的单位和工作人员能否成为本罪的主体。

1.税务机关及其工作人员在发售发票中违反法律法规规定向不合格的纳税人或其他人发售发票的行为是否是本罪主体,能否成立本罪关于这一主体构罪问题,理论上有不同见解。有人认为,税务机关及其工作人员,无论基于何种动机和目的,非法发售增值税专用发票达到法定标准均应以非法出售增值税专用发票罪定罪处罚。同一观点者认为,本罪的主体,具体来说,可以分为合法拥有增值税专用发票者,非法拥有增值税专用发票者以及负责发售增值税专用发票的税务部门及其工作人员三种。又有人认为本条所说的“非法出售”行为人,既包括税务机关及其工作人员故意违反法律法规的规定进行出售的行为,也包括其他任何人出售增值税专用发票的行为。又有人把本罪主体具体分类为四类人或单位:

一是有权出售增值税专用发票的税务机关或其工作人员;

二是合法取得增值税专用发票的单位或个人;

三是非法取得发票的单位或个人;

四是以其他方式取得增值税专用发票的单位或个人。

而持歧义见解的学者认为,在实践中非法出售增值税专用发票的行为主要是指无权出售增值税专用发票的单位或者个人出售增值税专用发票的行为。

构成非法出售增值税专用发票罪的主体原则上包括有权出售的单位主体及其工作人员,也包括无权出售主体的单位或自然人,即税务机关及其工作人员应包括在其中。但是,在具体构罪中,这种犯罪主体未必均在非法发售增值税发票活动中均成立本罪。因为在我国刑法规范的税收犯罪中,除了一般规定税务机关及其工作人员非法出售增值税发票成立非法出售增值税专用发票罪外,还特别对税务机关人员另行设置了税收职务犯罪,即刑法第405条规定的徇私舞弊罪。这一规定属于税收职务犯罪的特别法,因此,在刑法第207条与405条竞合的情况下,必然优先于普通法,故非法出售增值税发票的行为未必均成立非法出售增值税专用发票罪。而是要注意刑法是否对某种特殊身份主体作了单独定罪的规定。上述第一种观点把本罪的主体所应构成的犯罪绝对化是错误的。上述第一种观点把税务机关滥用职权发售增值税专用发票的行为不拘任何动机和目的,均一律认为成立非法出售增值税专用发票罪的看法,是把税收犯罪职务主体的履行发售发票行为的构罪绝对化,是不顾立法的实际规范的一种错误认识倾向。而第二至第四种观点虽然不像第一种观点那样把税收职务犯罪主体的非法发售增值税专用发票的行为绝对地定为本罪,但是,其把税务工作人员利用职务便利实施的非法发售增值税专用发票的行为也认定为成立本罪,即把税务工作人员亦视为本罪的犯罪主体,这是欠妥的。而上述第五种观点把有权出售的税务机关排除在本罪的主体之外也是不妥的。首先,即第五种观点看,其把税务机关摒弃于本罪主体之外,则税务机关为自身利益或地方利益而非法发售增值税专用发票的行为完全不受到刑法的管制,是不符合刑法的立法精神的。从近几年来发生的上百亿元的重大税案看,无一不是由税务机关违反法律法规的规定进行的。如果不是税务机关的滥用职权行为,上百亿、数百亿的国家税收损失就不可能如此频频出现。因为我国有关法律法规对增值税专用发票的发售是有严格规定的,作为职能机关应依照该类发票的管理规定,合法发售发票,以有效地发挥增值税专用发票的功能。有的税务机关由于受地方保护主义的恶习作怪,随意降低发票领购资格,任意滥售发票,造成极大危害。如“金华税案”中的金华县国税局,为了引税,获取地方非法利益,对增值税专用发票领购的一般纳税人,不经审查,实行“先上车,后买票”的作法,放宽一般纳税人的认定条件,使得增值税专用发票领购泛滥成灾。“南宫税案”和2001年发生的更大的“潮阳税案”更是]一个个滥售增值税专用发票的行为。这些行为均出自有权出售发票的国家税务机关,如果不对这些滥用职权的机关追究非法出售发票的责任,则不能有效地制止这类犯罪的发生,故税务机关在此种情况下应成为本罪的主体。

也许有人会以为,将国家税务机关作为犯罪主体缺乏法律依据。笔者以为,刑法第30条规定“公司、企业、事业单位、机关、团体实施危害社会的行为,法律规定为单位犯罪的,应当负刑事责任。”根据这一规定,国家机关可以成为犯罪主体,只要有法律规定其实施的行为为单位犯罪,则任意国家机关成为单位犯罪主体是不为怪。既然刑法分则已规定单位犯罪刑法第207条之罪的,就以罪治之,那么,税务机关实施了上述行为就可以无条件地承担刑事责任。值得注意的是,任意一个税务局的犯罪行为代表的只是税务机关的一小部分,代表不了国家税务机关整体形象,因此,不存在不可追究的问题。实践中国家检察机关可以成为单位受贿罪的主体,为什么税务机关不可以成为税收犯罪的主体呢?因此,所谓税务机关作为单位犯罪主体缺乏法律依据的担心是多余的。

然而,税务机关能否适用特别法定罪处罚呢﹖即适用刑法第405条之“徇私舞弊发售发票罪”定罪处罚呢﹖按照第五种观点持有者的主张是应加以适用的。该论者认为,刑法第405条所指的“办理发售发票工作”显然包括而且可以说主要是指税务机关及其工作人员向不符合领购增值税专用发票的单位或个人出售增值税专用发票的行为。笔者以为,这种看法有部分是错误的。因为该法条所指的办理发售发票工作是由税务机关的工作人员来修饰的,而不是由税务机关及其工作人员修饰的,因此,本条规定的只是税收职务自然人主体的非法出售发票行为,不包括单位主体。故如果非法出售增值税专用发票是由有权出售的税务机关所为的,则只能成立非法出售增值税专用发票罪,而不能适用特别法的规定以徇私舞弊出售发票罪定罪处罚。关于这一点,我们再考察税收渎职罪的本质就可以得到印证。渎职罪是国家机关公务人员的专有职务犯罪,其管制的是公务人员职务的廉洁性和忠实性,是对严重不负责任,亵渎国家机关尊严和威信的行为的惩治,国家机关本身不能成为渎职罪的主体,故单位犯罪行为,即税务机关实施徇私舞发售发票的行为只能由个别种类犯罪来加以规范,刑法第405条是无法管制的。同理,税务机关作为税收滥用职权罪的主体也是不能成立的。故税务机关非法出售增值税专用发票的行为,给国家税收造成重大损失的,也只能以本罪定罪科刑。

值得注意的是,是否税务机关的工作人员故意违反法律法规规定,在办理发售发票工作中随意向不合格增值税发票领购主体发售发票就必然以徇私舞弊发售发票罪定罪处罚呢﹖笔者以为,回答应当是否定的。既然税务机关的工作人员在办理发售发票中,可以成为非法出售增值税专用发票罪的主体,也可以成为徇私舞弊发售发票罪的主体,那么,我们在适用刑法惩治这一发售发票工作中违反法律法规规定的行为时,就要注意考虑其行为符合哪一个犯罪的主观特征,如果行为人故意违反法律法规规定发售发票的行为是基于徇私舞弊的主观动机的,则行为人的发售增值税发票的行为,应成立徇私舞弊发售发票罪;如果行为人故意发售发票的行为动机是基于对自己工作的不满意,或者对税务机关领导的不满而为的,则行为也直接适用个别法的规定,成立滥用职权罪或者玩忽职守罪。另外,如果出售行为人是与领购非法人相串通而发售的,则成立非法。

1.税务机关及其工作人员在发售发票中违反法律法规规定向不合格的纳税人或其他人发售发票的行为是否是本罪主体,能否成立本罪关于这一主体构罪问题,理论上有不同见解。有人认为,税务机关及其工作人员,无论基于何种动机和目的,非法发售增值税专用发票达到法定标准均应以非法出售增值税专用发票罪定罪处罚。同一观点者认为,本罪的主体,具体来说,可以分为合法拥有增值税专用发票者,非法拥有增值税专用发票者以及负责发售增值税专用发票的税务部门及其工作人员三种。又有人认为本条所说的“非法出售”行为人,既包括税务机关及其工作人员故意违反法律法规的规定进行出售的行为,也包括其他任何人出售增值税专用发票的行为。又有人把本罪主体具体分类为四类人或单位:

一是有权出售增值税专用发票的税务机关或其工作人员;

二是合法取得增值税专用发票的单位或个人;

三是非法取得发票的单位或个人;

四是以其他方式取得增值税专用发票的单位或个人。

而持歧义见解的学者认为,在实践中非法出售增值税专用发票的行为主要是指无权出售增值税专用发票的单位或者个人出售增值税专用发票的行为。

构成非法出售增值税专用发票罪的主体原则上包括有权出售的单位主体及其工作人员,也包括无权出售主体的单位或自然人,即税务机关及其工作人员应包括在其中。但是,在具体构罪中,这种犯罪主体未必均在非法发售增值税发票活动中均成立本罪。因为在我国刑法规范的税收犯罪中,除了一般规定税务机关及其工作人员非法出售增值税发票成立非法出售增值税专用发票罪外,还特别对税务机关人员另行设置了税收职务犯罪,即刑法第405条规定的徇私舞弊罪。这一规定属于税收职务犯罪的特别法,因此,在刑法第207条与405条竞合的情况下,必然优先于普通法,故非法出售增值税发票的行为未必均成立非法出售增值税专用发票罪。而是要注意刑法是否对某种特殊身份主体作了单独定罪的规定。上述第一种观点把本罪的主体所应构成的犯罪绝对化是错误的。上述第一种观点把税务机关滥用职权发售增值税专用发票的行为不拘任何动机和目的,均一律认为成立非法出售增值税专用发票罪的看法,是把税收犯罪职务主体的履行发售发票行为的构罪绝对化,是不顾立法的实际规范的一种错误认识倾向。而第二至第四种观点虽然不像第一种观点那样把税收职务犯罪主体的非法发售增值税专用发票的行为绝对地定为本罪,但是,其把税务工作人员利用职务便利实施的非法发售增值税专用发票的行为也认定为成立本罪,即把税务工作人员亦视为本罪的犯罪主体,这是欠妥的。而上述第五种观点把有权出售的税务机关排除在本罪的主体之外也是不妥的。首先,即第五种观点看,其把税务机关摒弃于本罪主体之外,则税务机关为自身利益或地方利益而非法发售增值税专用发票的行为完全不受到刑法的管制,是不符合刑法的立法精神的。从近几年来发生的上百亿元的重大税案看,无一不是由税务机关违反法律法规的规定进行的。如果不是税务机关的滥用职权行为,上百亿、数百亿的国家税收损失就不可能如此频频出现。因为我国有关法律法规对增值税专用发票的发售是有严格规定的,作为职能机关应依照该类发票的管理规定,合法发售发票,以有效地发挥增值税专用发票的功能。有的税务机关由于受地方保护主义的恶习作怪,随意降低发票领购资格,任意滥售发票,造成极大危害。如“金华税案”中的金华县国税局,为了引税,获取地方非法利益,对增值税专用发票领购的一般纳税人,不经审查,实行“先上车,后买票”的作法,放宽一般纳税人的认定条件,使得增值税专用发票领购泛滥成灾。“南宫税案”和2001年发生的更大的“潮阳税案”更是]一个个滥售增值税专用发票的行为。这些行为均出自有权出售发票的国家税务机关,如果不对这些滥用职权的机关追究非法出售发票的责任,则不能有效地制止这类犯罪的发生,故税务机关在此种情况下应成为本罪的主体。

也许有人会以为,将国家税务机关作为犯罪主体缺乏法律依据。笔者以为,刑法第30条规定“公司、企业、事业单位、机关、团体实施危害社会的行为,法律规定为单位犯罪的,应当负刑事责任。”根据这一规定,国家机关可以成为犯罪主体,只要有法律规定其实施的行为为单位犯罪,则任意国家机关成为单位犯罪主体是不为怪。既然刑法分则已规定单位犯罪刑法第207条之罪的,就以罪治之,那么,税务机关实施了上述行为就可以无条件地承担刑事责任。值得注意的是,任意一个税务局的犯罪行为代表的只是税务机关的一小部分,代表不了国家税务机关整体形象,因此,不存在不可追究的问题。实践中国家检察机关可以成为单位受贿罪的主体,为什么税务机关不可以成为税收犯罪的主体呢?因此,所谓税务机关作为单位犯罪主体缺乏法律依据的担心是多余的。

然而,税务机关能否适用特别法定罪处罚呢﹖即适用刑法第405条之“徇私舞弊发售发票罪”定罪处罚呢﹖按照第五种观点持有者的主张是应加以适用的。该论者认为,刑法第405条所指的“办理发售发票工作”显然包括而且可以说主要是指税务机关及其工作人员向不符合领购增值税专用发票的单位或个人出售增值税专用发票的行为。笔者以为,这种看法有部分是错误的。因为该法条所指的办理发售发票工作是由税务机关的工作人员来修饰的,而不是由税务机关及其工作人员修饰的,因此,本条规定的只是税收职务自然人主体的非法出售发票行为,不包括单位主体。故如果非法出售增值税专用发票是由有权出售的税务机关所为的,则只能成立非法出售增值税专用发票罪,而不能适用特别法的规定以徇私舞弊出售发票罪定罪处罚。关于这一点,我们再考察税收渎职罪的本质就可以得到印证。渎职罪是国家机关公务人员的专有职务犯罪,其管制的是公务人员职务的廉洁性和忠实性,是对严重不负责任,亵渎国家机关尊严和威信的行为的惩治,国家机关本身不能成为渎职罪的主体,故单位犯罪行为,即税务机关实施徇私舞发售发票的行为只能由个别种类犯罪来加以规范,刑法第405条是无法管制的。同理,税务机关作为税收滥用职权罪的主体也是不能成立的。故税务机关非法出售增值税专用发票的行为,给国家税收造成重大损失的,也只能以本罪定罪科刑。

值得注意的是,是否税务机关的工作人员故意违反法律法规规定,在办理发售发票工作中随意向不合格增值税发票领购主体发售发票就必然以徇私舞弊发售发票罪定罪处罚呢﹖笔者以为,回答应当是否定的。既然税务机关的工作人员在办理发售发票中,可以成为非法出售增值税专用发票罪的主体,也可以成为徇私舞弊发售发票罪的主体,那么,我们在适用刑法惩治这一发售发票工作中违反法律法规规定的行为时,就要注意考虑其行为符合哪一个犯罪的主观特征,如果行为人故意违反法律法规规定发售发票的行为是基于徇私舞弊的主观动机的,则行为人的发售增值税发票的行为,应成立徇私舞弊发售发票罪;如果行为人故意发售发票的行为动机是基于对自己工作的不满意,或者对税务机关领导的不满而为的,则行为也直接适用个别法的规定,成立滥用职权罪或者玩忽职守罪。另外,如果出售行为人是与领购非法人相串通而发售的,则成立非法。

重庆智豪律师事务所是西南地区首家刑案专业化律师事务所,团队旗下汇聚了一大批知名刑事律师、法学专家、博士等人才为确保办案质量,智豪律师作为首家向社会公开承诺所承接刑事案件均由律师专业团队集体讨论,共同制定团队辩护代理方案——“集体智慧、团队资源”,结合刑事领域积累的广泛深厚的社会关系资源及刑事辩护的实战经验,“为生命辩护、为自由呐喊”。

免责声明

本网未注明“稿件来源:重庆智豪律师事务所”的文/图等稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如其他媒体、网站或个人从本网下载使用,必须保留本网注明的“稿件来源”,并自负版权等法律责任。如擅自篡改为“稿件来源:重庆智豪律师事务所”,本网将依法追究责任。如对稿件内容有疑议,请及时与我们联系。 如本网转载稿涉及版权等权利问题,请相关权利人根据网站上的联系方式在两周内速来电、来函与智豪团队联系,本网承诺会及时处理。